Consumo Inteligente

PSD2: Cómo afectará a tus transacciones por Internet

Con la PSD pasa un poco como con el Bosón de Higgs: desconoces que existe, nunca lo has visto, jamás has notado sus efectos… Pero un día salta la noticia y aprendes que, sin él, el universo físico no sería posible. PSD significa Directiva de Servicios de Pago (Payment Service Directive), y, no es que de ella dependa el universo físico, pero sí determina una actividad cada vez más arraigada en la vida cotidiana: el comercio electrónico.

En septiembre de 2019 la nueva PSD2 releva completamente a la PSD original. Esto traerá consigo algunos cambios en nuestra manera de hacer transacciones online. En este post te explicamos por qué era necesaria su actualización y sus efectos más perceptibles.

¿Qué es la PSD?

La Payment Service Directive es una directiva europea y, por tanto, es una normativa de obligado cumplimiento para todos los países miembros de la UE. En España está vigente, bajo el nombre de Real Decreto-ley 19/2018, de servicios de pago y otras medidas urgentes en materia financiera, desde febrero de este mismo año, pero no será hasta septiembre de 2019 que se vean algunos de sus principales efectos.

Su cometido es regular las transacciones económicas a través de medios digitales. Según la Autoridad Bancaria Europea (EBA), las políticas que regulan los servicios de pago electrónico persiguen que éstos sean «seguros, fáciles y eficientes».

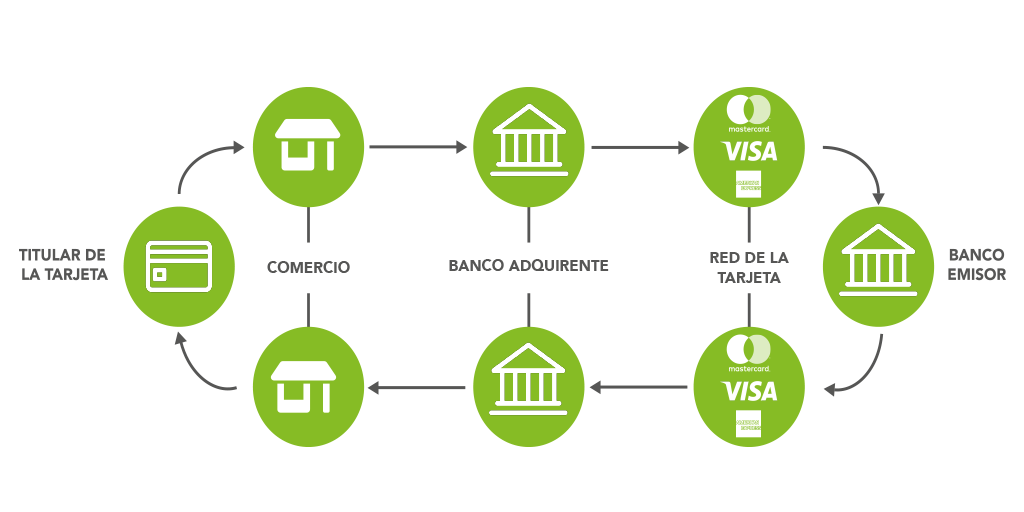

La primera Directiva PSD que se redactó en 2007, establecía el sistema que hasta ahora ha estado vigente: cuando realizas una compra online, la página web del establecimiento te redirige a una pasarela de pago (perteneciente a un intermediario de servicios financieros como Paypal, Visa, Mastercard…) en la que es necesaria aportar una tarjeta de crédito e identificarse a través de alguna medida de seguridad (como un código de verificación enviado por sms).

El problema es que, en esta última década, la explosión de las fintech ha dejado este procedimiento obsoleto, y se hace necesario mejorar la seguridad y la experiencia de usuario para el consumidor.

¿Cómo van a cambiar las transacciones online con la PSD2?

Desde 2007, cuando se aprobó la primera PSD, el número de transacciones online ha aumentado de forma exponencial. La adaptación del marco legislativo a esta nueva realidad ha tardado en materializarse; comenzó a diseñarse en 2013, pero ya está aquí: en vigor desde el 14 de septiembre de 2019, aunque, gracias a una moratoria aprobada por el Banco de España, se concede un plazo de 12 meses a comercios electrónicos y webs para adaptarse.

El objetivo primordial de la PSD2 es ofrecer mayor seguridad, mayor facilidad y mayor eficacia en las transacciones online.

Los avances en criptografía (blockchain) o en seguridad biométrica permiten dar un paso más a la hora de identificar al usuario que desea hacer una transacción (y, por tanto, que nadie suplante su identidad).

Hasta ahora, una contraseña y un método de verificación de pago digital (la fecha de caducidad de la tarjeta, el código CVV, una clave enviada por SMS…) eran suficientes para ejecutar la transacción. Con PSD2, por el contrario, se llevará a cabo una Strong Customer Autenthication (SCA), mediante una autentificación de dos factores.

PSD2: En qué consiste la Strong Customer Autenthication

Las tres formas actuales por las que un usuario puede ser identificado son las siguientes:

- Mediante algo que el usuario posee (un documento, DNI, Pasaporte o su móvil).

- Mediante algo que el usuario conoce (una contraseña o un PIN).

- Mediante algo que el usuario “es” (un dato biométrico: huella dactilar, iris, voz…).

La Autentificación de Dos Factores (2FA) que implanta la PSD2 obliga a que el usuario se identifique mediante, al menos, dos de estos tres métodos. Puede ser una clave y su huella dactilar, o su DNI y una contraseña, o su DNI y su rostro…

La Strong Customer Autenthication permitirá que los establecimientos accedan a tu información bancaria sin peligro. Gracias a esta autenticación de dos factores, es mucho más fácil asegurarnos de que un tercero tiene permiso para acceder a los datos bancarios de un usuario y, por tanto, podemos prescindir de algunos de los intermediarios que intervienen actualmente en un pago de comercio electrónico.

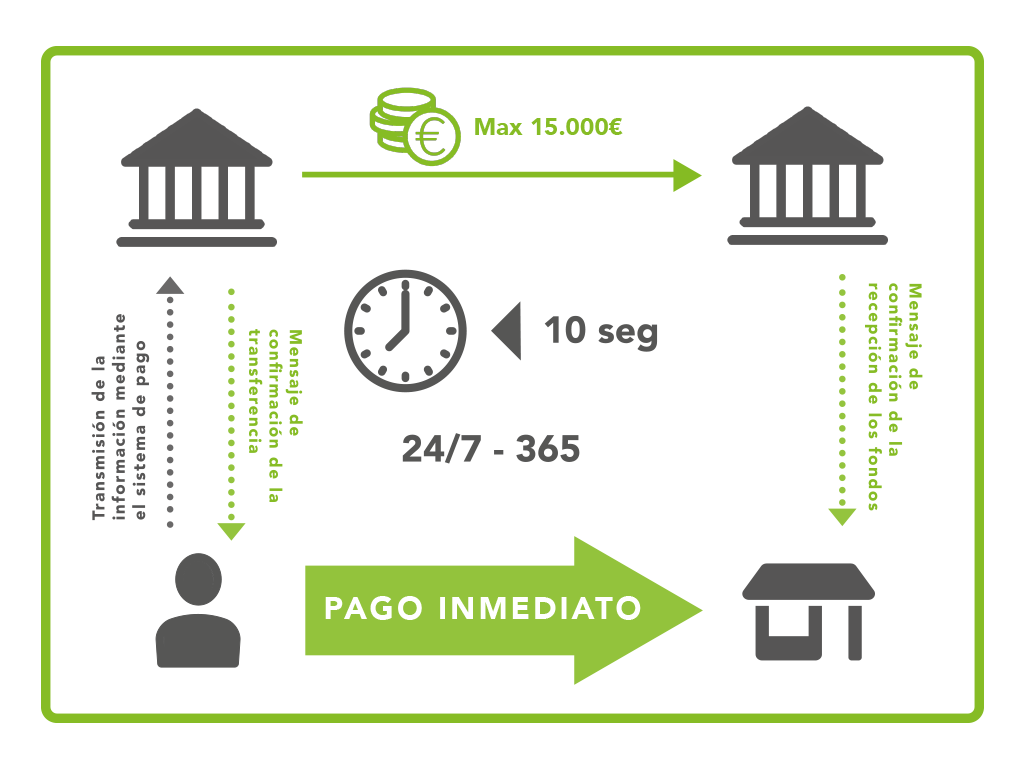

El contacto entre la pasarela de pago del establecimiento y tu cuenta bancaria se establecerá, a partir de ahora, mediante unas aplicaciones denominadas «APIs», más seguras y rápidas que los métodos actuales. Este nuevo marco en que puedes “abrir” tus cuentas a cualquier entidad autorizada que cuente con los permisos requeridos se denominan openbanking.

Sin embargo, no todas las transacciones necesitarán de esta autenticación de dos factores. Pagos menores de 30€, contactless inferiores a 50€, transacciones a beneficiarios de confianza o recurrentes, es decir, aquellas transacciones de menor importe o las que impliquen un menor riesgo cuantificable, se podrán realizar como hasta ahora, sin necesidad de esta nueva identificación robusta del cliente.

El openbanking reduce el número de actores en la transacción. Por si no nos hemos explicado con suficiente claridad, el openbanking implica que tú podrás pagar un producto de manera digital simplemente remitiendo al vendedor a tu cuenta bancaria, reduciendo el numero de intermediarios (no será necesaria, por ejemplo, una tarjeta de crédito; con tu DNI y tu huella bastaría para efectuar el pago).

¿Qué otras consecuencias tendrá la aplicación de la PSD2?

Con menos actores, la transacción se simplifica, gana en transparencia y la experiencia de usuario mejora notablemente. Hoy día, muchos usuarios interrumpen sus transacciones, desmotivados por su complejidad o por la desconfianza que les supone ser enviados a páginas externas.

Pero además, la PSD2 permitirá una competencia en condiciones más equitativas, porque estandarizará los pagos en todos los mercados.

A partir de la implantación de la PSD2, los pequeños comercios electrónicos podrán ofrecer procesos de pago tan sencillos e innovadores como los de las grandes compañías.

Por último, como consecuencia de la mayor transparencia y de la simplificación del proceso, será posible identificar y subsanar fraudes con más facilidad y premura.

Si te ha interesado este artículo te recomendamos: